本篇文章1423字,读完约4分钟

为期两天的g20墨西哥峰会于19日结束。 在这次峰会上总结了“洛斯卡沃斯的成长和就业活动计划”,中国等国承诺向imf增资456亿美元,到年1月为止全面完成imf份额官方审查等,但欧洲都柏林危机成为墨西哥峰会的首要议题。

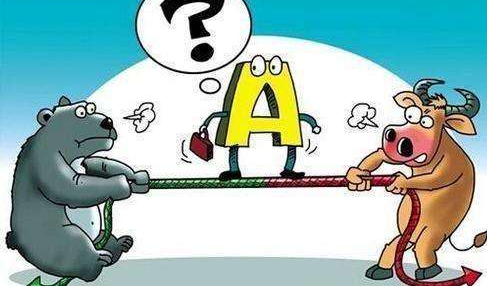

希腊主权债务危机爆发以来,g20峰会就像泛欧盟峰会一样。 除了《洛斯卡沃斯增长与就业行动计划》的宏大叙事之外,中国等国应有的imf改革显然依然隐藏着欧洲债务议题。 也就是说,峰会取得的推进imf改革的成果是中国等国增资imf后的好处交换。 美国等国未加息的imf披露了g20内部的不和谐,反映出美国等国对欧盟和imf“包围、不攻击”欧洲都柏林危机救助方案的不满,imf被“边缘化”的风险令人担忧。

具体来说,尽管对中国等imf的增资充实了imf的能源,但imf承诺这些资源将通过双边贷款和票据购买协议等手段,为所有成员而不是特定地区提供服务。 但是,欧洲都柏林危机的恐怖笼罩着世界经济金融市场的现状反映出这次加息既有明确的指向性,又充满了高度的不确定性。 首先,目前欧盟和imf的救助方案仍然是堵住风险敞口的遮羞布,欧洲都柏林危机是希腊等造血功能不足的支付危机。 另一方面,欧盟和imf提出的紧缩和增税相结合的补救办法仍然是流动性补救办法。 这不仅难以扼杀希腊等造血功能,比较有效地降低欧洲球蛋白危机的风险释放,现行方案还将为欧洲患者采血,成为像法国最近公布的新政府增税计划那样,定时制造欧盟患者全球市场恐慌的核弹

其次,imf承诺以双边贷款和票据购买的形式提供中国等地的资金,而欧洲金融稳定基金等作为信用评级功能,至今中国等地对imf的资金提供较为安全。 但是,这并不是无风险的资金提供,欧盟和imf的救助资金暂时会因为借新东西而老化,不会出现流动性风险。 但是,2009年中国等国向imf注资仅3年后,imf启动了新的加息安排,反映出imf和欧盟救助基金日益隐藏流动性风险,需要成员国再次加息纾困,这意味着imf和欧盟救助资金的流动性

因此,目前的imf和欧盟救助计划就像编织的庞氏金融网一样,无形中构建了显性的全球风险传导链,将欧盟和其他国家连接在一起。 因此,美国没有与欧盟和新兴市场整体一起增加imf的资本。 最近,金砖国家开始建立整个内部金融安全保障网络,反映出一些国家开始担心欧盟救助计划会成为新的全球风险源。

据此,美国等国没有选择增持imf,这暗示了imf可能面临边缘化风险。 正如世贸组织面临fta等双边贸易和fta的冲击一样,目前以imf为中心的国际金融体系正面临日益兴盛的区域金融稳定体系套利,卷入欧洲债务泥潭的imf在危机中再次集结的国际影响受到巨大侵蚀。 这令人担忧的是,新兴市场整体通过加息等方式在imf获得的话语权将因imf的国际影响大幅受损而贬值。 毕竟,在全球金融危机和南欧投机性高福利引发主权债务危机的情况下,持续扩大救助规模的imf似乎酝酿着超主权债务风险。 考虑到imf不能像各国央行那样拥有再贷款功能等,超主权债务风险的暴露将加速imf的边缘化。

由此可见,当前各国应加强g20平台上的合作共同治理,并吸取政府不择手段制造的主权债务危机的教训,避免依托国际组织衍生超主权债务风险。 正如经济学家诺斯指出的那样,经济学没有积累足够的知识来把握经济的变迁过程。 与其不进攻风险敞口,自负地寻找制度结构物的包围,不如改变对市场的恐惧,通过债务重组、减税和紧缩等刺激经济内增长的原动力。

标题:“IMF存在边缘化的风险”

地址:http://www.s-erp.net//sddc/12564.html